Renteberekening lening: Hoe werkt het?

Een lening afsluiten is een belangrijke financiële beslissing die gepaard gaat met verschillende kosten, waaronder de rente die u aan de kredietverstrekker betaalt. Het begrijpen van hoe de rente op een lening wordt berekend, is essentieel om te weten hoeveel u uiteindelijk zult terugbetalen.

Wat is rente?

Rente is de vergoeding die u betaalt voor het lenen van geld. Het wordt meestal uitgedrukt als een percentage van het geleende bedrag en kan vast of variabel zijn, afhankelijk van het type lening dat u afsluit.

Hoe wordt de rente op een lening berekend?

De rente op een lening wordt meestal berekend op basis van het openstaande saldo van de lening. Er zijn verschillende methoden om rente te berekenen, waaronder:

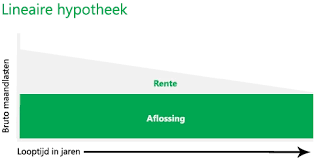

- Lineaire methode: Hierbij betaalt u elke maand een vast bedrag aan rente over het openstaande saldo van de lening.

- Annuïtaire methode: Bij deze methode betaalt u elke maand een vast bedrag dat bestaat uit zowel rente als aflossing. Na verloop van tijd neemt het rentedeel af en het aflossingsdeel toe.

- Vaste periode methode: Hierbij betaalt u gedurende een vooraf bepaalde periode alleen rente en lost u aan het einde van de periode in één keer het volledige geleende bedrag af.

Impact van renteberekening op totale kosten

Het is belangrijk om te begrijpen hoe de renteberekening invloed heeft op de totale kosten van uw lening. Een hoger rentepercentage of een langere looptijd kan leiden tot aanzienlijk hogere totale terugbetalingsbedragen. Daarom is het verstandig om verschillende leningopties te vergelijken en te kijken naar zowel de rentevoet als de manier waarop de rente wordt berekend.

Kortom, door inzicht te hebben in hoe de rente op een lening wordt berekend, kunt u beter geïnformeerde financiële beslissingen nemen en ervoor zorgen dat uw lening past bij uw financiële situatie en doelen.

9 Voordelen van Renteberekening voor Leningen in België

- Het helpt u te begrijpen hoeveel rente u betaalt over uw lening.

- Geeft inzicht in hoe de totale kosten van de lening worden beïnvloed door renteberekening.

- Kan helpen bij het vergelijken van verschillende leningopties op basis van rentepercentage en berekeningsmethode.

- Maakt het mogelijk om de financiële impact van een hoger of lager rentepercentage te evalueren.

- Helpt bij het plannen van budgetten en terugbetalingsstrategieën op basis van rentekosten.

- Biedt transparantie over hoe uw maandelijkse aflossingen zijn samengesteld uit aflossing en rente.

- Kan leiden tot besparingen door bewust te kiezen voor leningen met gunstige rentevoorwaarden.

- Stelt u in staat om beter geïnformeerde beslissingen te nemen bij het aangaan van een lening.

- Creëert bewustzijn over de rol die renteberekening speelt bij uw financiële gezondheid op lange termijn.

Zeven nadelen van renteberekening bij leningen in België

- De totale kosten van de lening kunnen aanzienlijk hoger uitvallen door de berekende rente.

- Een variabele rente kan leiden tot onverwachte schommelingen in de maandelijkse betalingen.

- Bij een lange looptijd van de lening betaalt u uiteindelijk meer rente, waardoor de totale kosten stijgen.

- Hoge rentepercentages kunnen het moeilijk maken om de lening volledig af te lossen binnen een redelijke termijn.

- Rente op leningen met complexe berekeningsmethoden kan verwarrend zijn voor consumenten.

- Bij vervroegde terugbetaling van de lening kunnen er extra kosten of boetes worden gerekend op basis van de renteberekening.

- Onvoorziene financiële omstandigheden kunnen ervoor zorgen dat het betalen van de berekende rente problematisch wordt.

Het helpt u te begrijpen hoeveel rente u betaalt over uw lening.

Een belangrijk voordeel van het berekenen van de rente op een lening is dat het u helpt te begrijpen hoeveel rente u daadwerkelijk betaalt over de looptijd van uw lening. Door inzicht te hebben in het rentebedrag dat u verschuldigd bent, kunt u beter plannen en budgetteren, en kunt u zich bewust worden van de totale kosten van uw lening. Dit stelt u in staat om weloverwogen financiële beslissingen te nemen en om eventuele verrassingen te voorkomen bij het terugbetalen van uw lening.

Geeft inzicht in hoe de totale kosten van de lening worden beïnvloed door renteberekening.

Een belangrijk voordeel van het begrijpen van renteberekening bij leningen is dat het inzicht geeft in hoe de totale kosten van de lening worden beïnvloed. Door te begrijpen hoe rente wordt berekend en welke invloed dit heeft op de totale terugbetalingsbedragen, kunnen leningnemers beter geïnformeerde beslissingen nemen. Het stelt hen in staat om de impact van verschillende rentepercentages en berekeningsmethoden te evalueren, waardoor ze een lening kunnen kiezen die het beste past bij hun financiële situatie en doelen.

Kan helpen bij het vergelijken van verschillende leningopties op basis van rentepercentage en berekeningsmethode.

Een belangrijk voordeel van het begrijpen van renteberekening bij leningen is dat het kan helpen bij het vergelijken van verschillende leningopties op basis van rentepercentage en berekeningsmethode. Door inzicht te hebben in hoe de rente wordt berekend en welke methoden worden gebruikt, kunnen leningnemers beter geïnformeerde beslissingen nemen bij het kiezen van een lening die het beste past bij hun financiële behoeften en doelen. Het vergelijken van leningen op basis van rentepercentage en berekeningsmethode stelt mensen in staat om de meest kosteneffectieve en geschikte lening te selecteren die aansluit bij hun individuele omstandigheden.

Maakt het mogelijk om de financiële impact van een hoger of lager rentepercentage te evalueren.

Een belangrijk voordeel van het berekenen van rente op een lening is dat het u in staat stelt om de financiële impact van een hoger of lager rentepercentage te evalueren. Door de rente te berekenen en te begrijpen hoe deze varieert bij verschillende rentepercentages, kunt u beter inschatten hoeveel u uiteindelijk zult terugbetalen en welke leningoptie het meest voordelig is voor uw financiële situatie. Dit stelt u in staat om weloverwogen beslissingen te nemen en ervoor te zorgen dat uw lening past binnen uw budget en langetermijndoelen.

Helpt bij het plannen van budgetten en terugbetalingsstrategieën op basis van rentekosten.

Het begrijpen van renteberekening bij leningen helpt bij het plannen van budgetten en terugbetalingsstrategieën op basis van rentekosten. Door inzicht te hebben in hoe de rente wordt berekend, kunnen leningnemers beter anticiperen op de totale kosten van de lening en strategieën ontwikkelen om deze efficiënt terug te betalen. Dit stelt hen in staat om realistische budgetten op te stellen en doordachte financiële beslissingen te nemen die aansluiten bij hun financiële doelen en mogelijkheden.

Biedt transparantie over hoe uw maandelijkse aflossingen zijn samengesteld uit aflossing en rente.

Een belangrijk voordeel van renteberekening bij leningen is dat het transparantie biedt over hoe uw maandelijkse aflossingen zijn samengesteld uit aflossing en rente. Door inzicht te hebben in de verhouding tussen aflossing en rente in uw maandelijkse betalingen, kunt u beter begrijpen hoeveel u daadwerkelijk terugbetaalt en hoeveel daarvan als rentekosten wordt beschouwd. Deze transparantie stelt u in staat om bewustere financiële beslissingen te nemen en helpt u bij het plannen van uw budget op een realistische manier. Het geeft u ook de mogelijkheid om te zien hoe de totale kosten van de lening zich in de loop van de tijd ontwikkelen, waardoor u een duidelijk beeld krijgt van de financiële impact van uw lening.

Kan leiden tot besparingen door bewust te kiezen voor leningen met gunstige rentevoorwaarden.

Een belangrijk voordeel van het begrijpen van renteberekening bij leningen is dat het kan leiden tot besparingen door bewust te kiezen voor leningen met gunstige rentevoorwaarden. Door de rentevoeten en berekeningsmethoden van verschillende leningopties te vergelijken, kunnen leners de meest voordelige optie selecteren en zo geld besparen op de totale terugbetalingskosten. Het maken van een weloverwogen keuze op basis van rentevoorwaarden kan aanzienlijke financiële voordelen opleveren op de lange termijn.

Stelt u in staat om beter geïnformeerde beslissingen te nemen bij het aangaan van een lening.

Het begrijpen van renteberekening bij een lening stelt u in staat om beter geïnformeerde beslissingen te nemen bij het aangaan van een lening. Door inzicht te hebben in hoe de rente wordt berekend en welke impact dit heeft op de totale kosten, kunt u een weloverwogen keuze maken die aansluit bij uw financiële situatie en doelen. Het helpt u om de verschillende leningopties te vergelijken en te kiezen voor een lening die het meest gunstig is op lange termijn.

Creëert bewustzijn over de rol die renteberekening speelt bij uw financiële gezondheid op lange termijn.

Het begrijpen van renteberekening bij leningen creëert bewustzijn over de cruciale rol die dit speelt bij uw financiële gezondheid op lange termijn. Door inzicht te hebben in hoe rente wordt berekend en welke impact dit heeft op de totale kosten van een lening, kunt u weloverwogen beslissingen nemen en financiële valkuilen vermijden. Het stelt u in staat om de langetermijneffecten van leningen te evalueren en strategieën te ontwikkelen om uw financiële welzijn te waarborgen.

De totale kosten van de lening kunnen aanzienlijk hoger uitvallen door de berekende rente.

Een belangrijk nadeel van renteberekening bij leningen is dat de totale kosten van de lening aanzienlijk hoger kunnen uitvallen door de berekende rente. Het bedrag dat u uiteindelijk terugbetaalt, wordt niet alleen beïnvloed door het geleende bedrag, maar ook door het rentepercentage en de manier waarop de rente wordt berekend. Een hoger rentepercentage of een langere looptijd kan leiden tot aanzienlijk hogere totale terugbetalingsbedragen, waardoor u uiteindelijk meer betaalt dan het oorspronkelijk geleende bedrag. Het is daarom cruciaal om goed op de hoogte te zijn van de renteberekening bij het afsluiten van een lening en om verschillende opties zorgvuldig te overwegen om onverwachte financiële lasten te voorkomen.

Een variabele rente kan leiden tot onverwachte schommelingen in de maandelijkse betalingen.

Een belangrijk nadeel van renteberekening bij leningen is dat een variabele rente kan leiden tot onverwachte schommelingen in de maandelijkse betalingen. Wanneer de rentevoet fluctueert, kan dit resulteren in aanzienlijke veranderingen in de hoogte van de maandelijkse aflossingen, waardoor het moeilijk wordt om een stabiel budget te behouden. Dit gebrek aan voorspelbaarheid kan financiële stress veroorzaken en het plannen van toekomstige uitgaven bemoeilijken. Het is daarom belangrijk voor leners om zich bewust te zijn van dit risico en zorgvuldig te overwegen of zij kiezen voor een variabele of vaste rente bij het afsluiten van een lening.

Bij een lange looptijd van de lening betaalt u uiteindelijk meer rente, waardoor de totale kosten stijgen.

Bij een lange looptijd van de lening betaalt u uiteindelijk meer rente, waardoor de totale kosten stijgen. Dit komt doordat de rente wordt berekend over een langere periode op het openstaande saldo van de lening. Hierdoor kan zelfs een klein verschil in rentepercentage bij een langlopende lening resulteren in aanzienlijk hogere totale terugbetalingskosten. Het is daarom belangrijk om bij het afsluiten van een lening zorgvuldig te overwegen wat de optimale looptijd is om onnodige rentekosten te vermijden en de totale financiële lasten te beperken.

Hoge rentepercentages kunnen het moeilijk maken om de lening volledig af te lossen binnen een redelijke termijn.

Hoge rentepercentages kunnen het moeilijk maken om de lening volledig af te lossen binnen een redelijke termijn. Wanneer het rentepercentage op een lening hoog is, betekent dit dat een groter deel van de maandelijkse betalingen naar rentekosten gaat in plaats van naar de aflossing van het geleende bedrag. Hierdoor kan het langer duren voordat de lening volledig is afbetaald, wat kan leiden tot financiële stress en een langere periode van schuld. Het is daarom belangrijk om bij het afsluiten van een lening goed te letten op het rentepercentage en ervoor te zorgen dat deze betaalbaar is binnen uw financiële mogelijkheden.

Rente op leningen met complexe berekeningsmethoden kan verwarrend zijn voor consumenten.

De rente op leningen met complexe berekeningsmethoden kan verwarrend zijn voor consumenten. Wanneer de renteberekening ingewikkeld is en moeilijk te begrijpen, kan dit leiden tot verwarring en misvattingen bij consumenten. Het gebrek aan transparantie kan ervoor zorgen dat consumenten niet volledig begrijpen hoeveel ze uiteindelijk zullen moeten terugbetalen en welke impact de rente heeft op de totale kosten van de lening. Dit gebrek aan duidelijkheid kan consumenten kwetsbaar maken voor het nemen van financiële beslissingen die niet in hun voordeel zijn. Het is daarom essentieel dat kredietverstrekkers heldere informatie verstrekken over de renteberekening, zodat consumenten weloverwogen keuzes kunnen maken bij het afsluiten van een lening.

Bij vervroegde terugbetaling van de lening kunnen er extra kosten of boetes worden gerekend op basis van de renteberekening.

Bij vervroegde terugbetaling van de lening kunnen er extra kosten of boetes in rekening worden gebracht op basis van de renteberekening. Dit kan een nadeel zijn voor leners die hun lening sneller willen aflossen, aangezien zij mogelijk meer moeten betalen dan oorspronkelijk gepland vanwege deze extra kosten. Het is daarom belangrijk voor leners om de voorwaarden met betrekking tot vervroegde terugbetaling zorgvuldig te controleren voordat zij een lening afsluiten, om onaangename verrassingen en extra financiële lasten te voorkomen.

Onvoorziene financiële omstandigheden kunnen ervoor zorgen dat het betalen van de berekende rente problematisch wordt.

Onvoorziene financiële omstandigheden kunnen een aanzienlijk nadeel vormen bij de renteberekening van een lening. Wanneer men geconfronteerd wordt met onverwachte kosten of inkomensverlies, kan het betalen van de berekende rente problematisch worden. Dit kan leiden tot financiële stress en moeilijkheden bij het nakomen van de betalingsverplichtingen. Het is daarom belangrijk om bij het afsluiten van een lening rekening te houden met mogelijke risico’s en een buffer in te bouwen voor onvoorziene omstandigheden, zodat men niet in financiële problemen komt door de rentebetalingen.